سیاستهای ترامپ چگونه باعث شارژ فلزات در جهان شد؟

پرواز ۵هزار دلاری طلا

محرک اصلی صعود قیمت فلزات، ترکیبی از ریسکهای ژئوپلیتیک، سیاستهای غیرقابل پیشبینی دولت آمریکا و تضعیف اعتماد به ارزها و داراییهای مالی دولتی است. دونالد ترامپ بار دیگر به عامل مرکزی نوسانات بازارها تبدیل شده؛ از تهدید به اعمال تعرفه ۱۰۰ درصدی علیه کانادا گرفته تا حمله به استقلال فدرالرزرو، تهدید به الحاق گرینلند و حتی صحبت از مداخله نظامی در ونزوئلا. این اقدامات نااطمینانی شدیدی را ایجاد کرده که سرمایهگذاران را به سمت داراییهای امن سوق داده است. در چنین شرایطی، طلا بیش از هر زمان دیگر نقش تاریخی خود را بهعنوان پناهگاه سرمایه ایفا میکند.

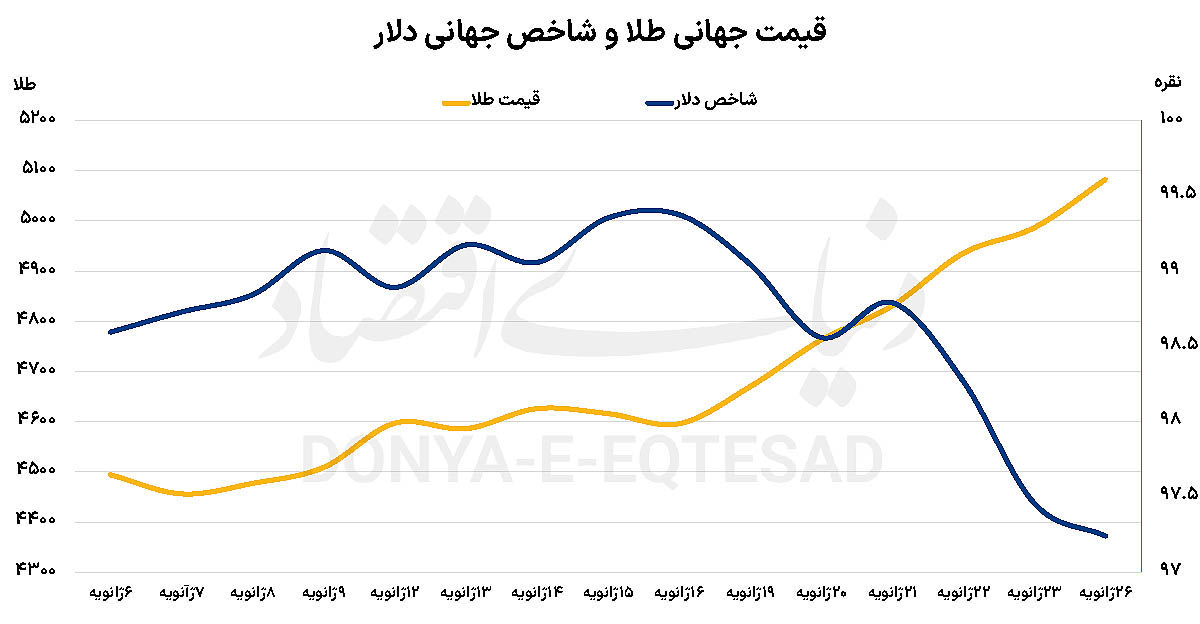

همزمان با رشد طلا، سایر فلزات گرانبها نیز رکوردهای تازهای ثبت کردهاند. نقره به بالای ۱۱۰ دلار رسید و جهش ۱۴۷ درصدی سال ۲۰۲۵ را ادامه داد. پلاتین نیز به مرز ۲۹۰۰ دلاری نزدیک شد و پالادیوم از سطح ۲۰۹۰ دلار عبور کرد. این رشد همزمان نشان میدهد که موج بیاعتمادی محدود به یک بازار خاص نیست، بلکه کل بخش فلزات گرانبها را دربر گرفته است. یکی از عوامل کلیدی در این روند، تضعیف دلار آمریکاست. شاخص دلار به پایینترین سطح چهار ماه اخیر سقوط کرد و همین موضوع باعث شده فلزات، که بر حسب دلار قیمتگذاری میشوند، برای خریداران خارجی جذابتر شوند. سرمایهگذاران همچنین پیش از نشست جدید فدرالرزرو، سهم داراییهای دلاری را از سبد خود کاهش دادهاند، بهویژه در شرایطی که ترامپ قرار است رئیس جدید این نهاد را معرفی کند. بازارها گمان میبرند انتخاب فردی متمایل به سیاستهای انبساطی میتواند به ادامه کاهش نرخ بهره منجر شود؛ عاملی که بهطور سنتی به نفع طلاست و انتظارات تورمی را نیز بالاتر میبرد.

فراتر از تحولات کوتاهمدت، ریشه عمیقتری در پشت این جهش وجود دارد که بسیاری آن را معامله بیارزشسازی (debasement trade) مینامند. در این چارچوب، سرمایهگذاران از ارزها و اوراق بدهی دولتی فاصله میگیرند، چون معتقدند دولتها برای مدیریت بدهیهای فزاینده خود ناچار به پذیرش تورم بالاتر خواهند شد. فروش گسترده اوراق قرضه ژاپن در هفتههای اخیر نمونهای از این بیاعتمادی به نظم مالی دولتهاست. طلا در این فضا به ابزار حفظ قدرت خرید در بلندمدت تبدیل شده و نه صرفا پوششی در برابر شوکهای مقطعی.

مدیران سرمایهگذاری بزرگ نیز همین نگاه را تقویت کردهاند. برخی تحلیلگران، صعود طلا را نشانهای هشداردهنده درباره وضعیت سیستم مالی جهانی دانستهاند. بهویژه خانوادههای ثروتمند و سرمایهگذاران بلندمدت، طلا را نه برای نوسانگیری کوتاهمدت بلکه بهعنوان ابزار حفاظت بیننسلی از ثروت انتخاب کردهاند. از نگاه تحلیلگران، بحران بدهی عمومی در اقتصادهای پیشرفته، مسالهای ساختاری است و طلا، یکی از معدود داراییهایی است که خارج از کنترل دولتها باقی میماند.

تحلیلگران تکنیکال نیز چشمانداز صعودی را تایید میکنند. عبور طلا از مقاومتهای کلیدی ۵۰۰۰ و ۵۱۰۰ دلاری، مسیر را برای حرکت به محدوده ۵۱۵۰ تا ۵۲۰۰ دلار هموار کرده و برخی حتی از اهدافی در سطح ۵۴۰۰ دلار سخن میگویند. در سناریوهای بحرانیتر، که شامل فروپاشی اعتماد به ارزها یا شوکهای مالی گسترده باشد، صحبت از رسیدن طلا به ۶۰۰۰ دلار در همین سال نیز دور از ذهن تلقی نمیشود، هرچند هشدار داده میشود که این مسیر میتواند با اصلاحهای شدید مقطعی همراه باشد. جهش طلا دیگر صرفا یک داستان قیمتی نیست، بلکه بازتاب مستقیم وضعیت روانی و ساختاری اقتصاد جهانی است. طلا به شاخصی از ترس، بیثباتی سیاسی، بحران بدهی و فرسایش اعتماد به نظام پولی تبدیل شده است. هرچه اطمینان به دولتها، ارزها و بازارهای مالی کمتر شود، طلا بالاتر میرود. این روند نشان میدهد که رکوردهای جدید نه یک اتفاق موقتی، بلکه نشانه تغییری عمیق در رفتار سرمایهگذاران در عصر نااطمینانی است.

پیشبینیها از آینده طلا

تحلیلگران و موسسات مالی بزرگ چشماندازی صعودی و جسورانه برای قیمت طلا در سالهای آینده ترسیم میکنند. بسیاری از پیشبینیها نشان میدهد که قیمت طلا در سال ۲۰۲۶ همچنان رشد خواهد کرد و حتی از سطوح تاریخی فراتر میرود. موسسه گلدمن ساکس چشمانداز خود را برای پایان سال ۲۰۲۶ به حدود ۵۴۰۰ دلار در هر اونس افزایش داده است. بانک آمریکا (Bank of America) حتی چشماندازی تهاجمیتر را ارائه داده و پیشبینی میکند که قیمت طلا ممکن است تا ۶هزار دلار در بهار ۲۰۲۶ برسد. موسسه یوبیاس نیز پیشبینی خود را برای ۲۰۲۶ به ۵۴۰۰ دلار بر اونس افزایش داد و تصریح کرد که در صورت تداوم عوامل بنیادی، فراتر نیز برود.

شاخص دلار در کف ۴ماهه

فشار بر دلار آمریکا در آغاز سال ۲۰۲۶ بهطور محسوسی افزایش یافته و مجموعهای از عوامل سیاسی، پولی و ژئوپلیتیک باعث شدهاند چشمانداز این ارز بهعنوان ستون اصلی نظام مالی جهانی تضعیف شود. دلار در برابر اغلب ارزهای مهم جهان کاهش یافته و بهویژه در برابر ین ژاپن افت قابلتوجهی را تجربه کرده است. تقویت نزدیک به یک درصدی ین در معاملات آسیایی نتیجه گمانهزنیها درباره احتمال مداخله مستقیم دولت ژاپن در بازار ارز است؛ مداخلهای که اینبار ممکن است با همراهی دولت آمریکا صورت گیرد و همین موضوع نگاه سرمایهگذاران به دلار را بیش از پیش منفی کرده است.

جرقه اصلی این تحولات زمانی زده شد که فدرالرزرو نیویورک از برخی نهادهای مالی درباره نرخ برابری ین پرسوجو کرد. بازارها این اقدام را بهعنوان نشانهای از آمادهسازی برای هماهنگی واشنگتن و توکیو جهت دخالت مستقیم در بازار ارز تفسیر کردند. در صورت تحقق چنین سناریویی، مفهوم آن چیزی فراتر از یک نوسان مقطعی است؛ بلکه بازگشت به ایده «هماهنگی سیاستی» برای تضعیف هدفمند دلار در برابر شرکای تجاری کلیدی محسوب میشود. این رویکرد میتواند به نفع صادرات آمریکا باشد و قدرت رقابتی این کشور را در برابر چین و ژاپن افزایش دهد. در همین چارچوب، بار دیگر بحثهایی درباره نوعی توافق غیررسمی شبیه به «توافق مارالاگو» مطرح شده؛ مفهومی که سال گذشته توسط برخی اقتصاددانان نزدیک به دولت ترامپ مطرح شد و هدف آن کاهش عمدی ارزش دلار بود. هفته گذشته بدترین عملکرد دلار از ماه مه به ثبت رسید و شاخص دلار بلومبرگ بیش از ۹ درصد نسبت به ابتدای سال گذشته کاهش یافت.

این افت در فضایی رخ داد که سیاستگذاریهای غیرقابل پیشبینی دولت آمریکا، تهدید به وضع تعرفههای سنگین علیه اروپا و کانادا، و حمله به استقلال فدرالرزرو، همگی به بیثباتی بازارها دامن زدهاند. عامل مهم دیگر، تردید نسبت به آینده سیاست پولی آمریکا است. ترامپ بارها خواستار کاهش سریع نرخ بهره شده و انتظار میرود رئیس بعدی فدرالرزرو نیز همسو با این رویکرد عمل کند. چنین انتظاری باعث شده بازارها از هماکنون کاهش بازدهی داراییهای دلاری را پیشخور کنند. در نتیجه، موقعیتهای خرید دلار شکنندهتر شده و سرمایهگذاران بهتدریج به سمت متنوعسازی داراییها و کاهش وابستگی به پول ملی آمریکا حرکت میکنند.